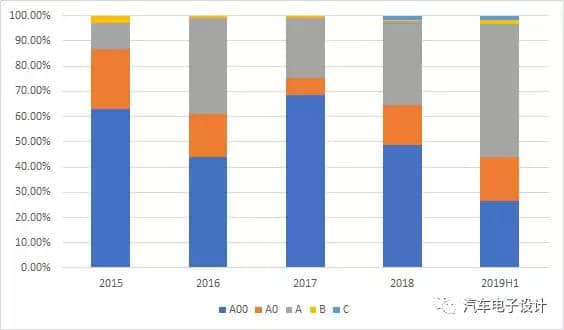

从发展电动汽车开始,纯电动 A00 级乘用车这一细分市场由于门槛比较低,发展一直很迅猛。在2019年的上半年,它在新能源乘用车中的占比继续萎缩。6 月 A00 级纯电动乘用车销量为 2.78 万辆,上半年累计销量为 12.07 万 辆,同比下降 23%。

批售的占比数据

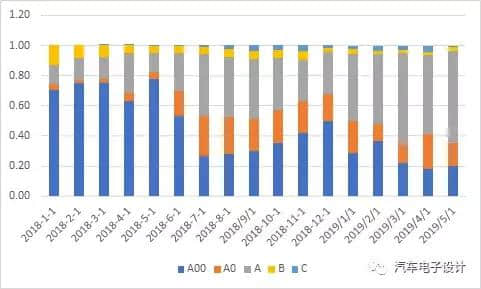

在2018年补贴退坡的一个极端的月份里面,A00级别甚至占到了快80%,此后虽然在年底有反复,但是总体是一路降低,整体的需求被压制

交强险的数据

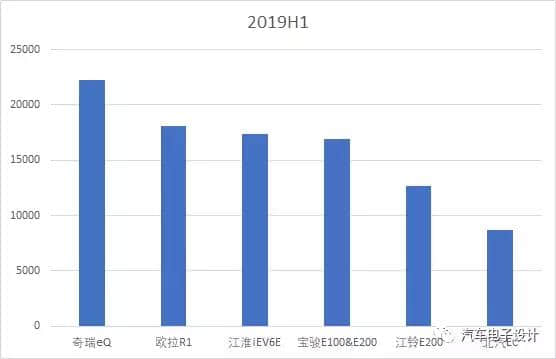

1)2019年上半年A00级别的分析

今年上半年由于2018年的基数问题,纯电大部分都是增长的,而A00 级乘用车的销量则维持了前几个月持续的同比负增长,6月虽然是同比的正增长,但 是增速仍低于新能源乘用车全行业的增速。以整个主力车型来看:

- 奇瑞eQ超越了北汽EC系列,成为这个细分市场的老大

- 欧拉R1这款萌萌的小车,没有历史负担的情况下也是比较厉害

- 而其他几款之前在2018年战功彪炳的微车,到了19年都不温不火了

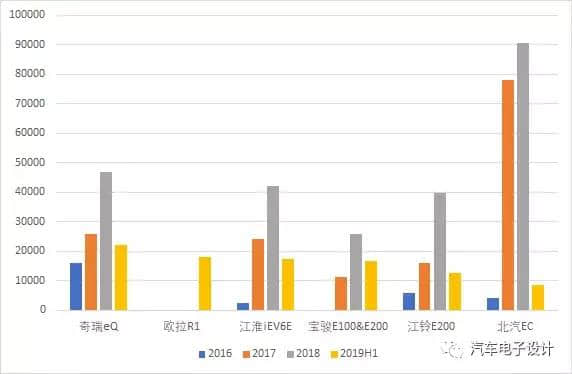

如下图来看,我们看到了随着2016=>2018年高速增长之后,到了2019年上半年,这个细分车的市场需要重新定位。2018 年销量最多的为北汽 EC 系列、奇瑞小蚂蚁、江铃 E200、众泰云 E200 等车型。目前市 场正常销售的 A00 车型主要有奇瑞小蚂蚁、江淮 IEV6、长城欧拉 R1,北汽把EC为主的战略切换到了EU系列为主的出租车和网约车市场。

我们在回顾补贴和政策指导的历史的时候,可以发现这么一些问题:

- 政策一开始,是鼓励从小车和微车开始做的,只是做着做着,占比过大,近6成都是它,所以补贴政策要调整,从里程、能量密度两个选型去卡

- 补贴政策里面对续航里程的增加,其实并没有让事情有实质性改变,只是从小蚂蚁变成大蚂蚁,EC180/220变成EC3;而能量密度在电池系统里面的使得这类车型的设计在用料更加紧凑了

到了2019年,系统性的退坡(之前的退坡更多的还是)才使得源头上就很难。之前这个细分市场是拿着国家的补贴钱,把微车去打低速电动汽车在三四五线城市去打。

- 我们也可以这样理解,这些需求是弹性的,在国家出钱的基础上,由车企和这些用户一起薅羊毛,前者主要构建各种分时租赁的模式,后者通过一些渠道来替代购买代步车

- 2019年整体需求的下降,使得整个细分市场的可盈利性开始下行,所以看到在上险层面的持续滑坡

2)成本控制

我们可以来看一下,2017年12月,2018年6月份和2019年6月份小蚂蚁电池的一些分配来看一下在电池端成本的变化。

- 2017年12月:18.2kWh(天能),16.7kWh(天能),16.8kWh(奇达)

- 2018年6月:32.23kWh(CATL),38kWh(捷威)

- 2018年6月:35.6kWh(国轩磷酸铁锂)、38kWh(捷威动力)、36.6kWh(多氟多)

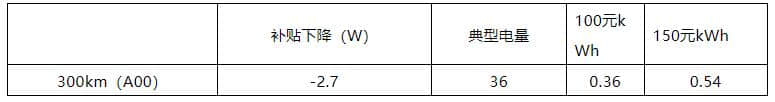

由于里程的需求(300公里),在目前的电耗下面,需要有36kWh左右的带电量,在成本限制的条件下,需要在电池端进行降本。如下所示的,4.5万的国补降到1.8万的2.7万的缺口,即使降1毛甚至是1.5钱Wh,这里差距还是很大。

目前来看,在这个细分市场上,三元的电池想要以这个降法来走,还是有困难的,路有两条

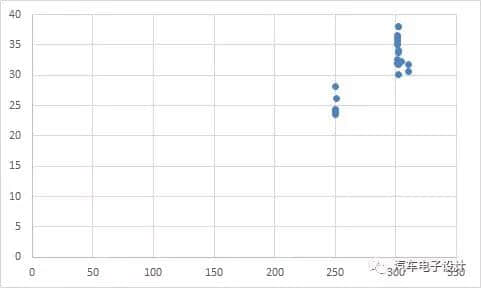

1)在保证拿1.8万补贴的基础上,把里程从300公里退回到250公里,如下所示,6月份有不少车从36kWh这个基准退到了25kWh,节约了11kwh,这笔钱算算近1万

2)开发磷酸铁锂或者分多家供应商的办法,每家尽可能让利,保出货,这个在几个主力车企来看是这么来操作的。

小结:下半年的新能源汽车市场,我觉得也不用特别悲观,就是努力走下去,上半年走的比较high的,需要789三个月来消化一下之前的隐形库存,调整下最优配电量,明天仔细谈一下在这个领域的电芯演变情况。